कर्जा व्यवस्थापन गर्न सके निष्क्रिय कर्जा आफैँ व्यवस्थापन हुन्छ । ४० को दशकपछि सुरु भएको आर्थिक उदारीकरणको लहरसँगै जसरी बैङ्क तथा वित्तीय संस्था जुन गतिमा खुले तथा विस्तार भए, त्यही गतिमा खुम्चन पुगेको तथ्याङ्कले देखाउँछ । नियामकको खुकुलो नीति, अस्वस्थ प्रतिस्पर्धा, विश्लेषणबिनाको सेयर होल्डरको लगानी, बैङ्क संस्थाको दूरगामी सोचको अभाव, वित्तीय साक्षरताको अल्पज्ञान, विभिन्न किसिमका आतङ्क फैलाउने स्वार्थ समूहका भाष्य जस्ता परिवेशले वित्तीय संस्थालाई सही ढङ्गबाट सञ्चालन हुन कठिन अवस्था सिर्जना भयो । नियामक निकायका नीति नियमको पूर्ण पालना गर्ने सन्दर्भमा वित्तीय संस्थाहरूलाई हम्मेहम्मे पर्ने निश्चित भइसकेपछि २०६८ फागुन मसान्तसम्म २१३ वटासम्म रहेका बैङ्क तथा वित्तीय संस्था विभिन्न चरणका मर्जर स्किम सञ्चालनमा रहेपश्चात् २०८० पुसमा आइपुग्दा बैङ्क तथा वित्तीय संस्थाको सङ्ख्या घटेर ११२ मा सीमित हुन पुगेको छ ।

हाम्रो बैङ्किङ प्रणालीलाई हेर्ने हो भने करिब ६० को दशकसम्म आउँदा ग्राहक बैङ्क खोज्न जाने प्रचलन थियो । चाहे त्यो निक्षेप जम्मा गर्ने काम होस् चाहे कर्जा लिने सन्दर्भ नै किन नहोस्, ग्राहकलाई बैङ्क भए पुग्ने र आफ्नो काम पूरा गर्नु मात्र हुन्थ्यो । त्यहाँ न त निक्षेपको ब्याज नै धेरै थियो न त कर्जाको ब्याज सस्तो थियो । आपूmलाई आवश्यक पर्ने रकम कहाँ पाइन्छ जति ब्याज तिर्न पनि सरिक हुने गर्थे ऋणी । बिस्तारै बैङ्क तथा वित्तीय संस्था खुल्ने क्रम बढ्दै गयो नियामकले विभिन्न किसिमका नीति नियमहरूका माध्यमबाट वित्तीय बजारलाई सही तरिकाबाट सञ्चालन गर्ने गराउने प्रयास हुँदै आयो ।

करिब ६० को दशकपछि च्याउ उम्रेसरीका वित्तीय संस्था भइसकेपछि निक्षेपकर्ता तथा ऋणीहरूलाई पनि धेरै विकल्प भए । जसको कारण ती संस्थाहरूले उपलब्ध गराउने आर्थिक तथा गैरआर्थिक सेवाको तुलना गरी सेवा लिने काम सुरु भयो भने ग्राहक तथा निक्षेपकर्तामा पनि वित्तीय साक्षरताको ज्ञान बढ्दै जान थाल्यो । तदनुरूप राम्रा ग्राहक तानातान गर्ने, विभिन्न सुविधा दिने र आपूmतिर आकर्षित गर्ने प्रवृत्ति सुरु हुने क्रममा अस्वस्थ प्रतिस्पर्धा पनि देखिन थाल्यो । पछिल्लो समयसम्म आइपुग्दा ग्राहकको क्षमताभन्दा पनि माथि गएर गरिएको लगानी, अनुत्पादक क्षेत्रमा भएको लगानी, कर्जाको साइफनिङ जस्ता कर्जाको दुरुपयोग सँगसँगै विश्व अर्थतन्त्रमा आएको शिथिलताको प्रभावले वित्तीय बजारमा कर्जाको मागमा कमी, निष्क्रिय कर्जामा वृद्धि जस्ता विषयहरू आकर्षक भएका छन् । रेमिट्यान्सको केही वृद्धि र आयातमा पहिलेको तुलनामा केही कमी आएकोले बैङ्क तथा वित्तीय संस्थामा तरलता जम्मा भएको छ ।

एकातिर निक्षेप सङ्कलन भएको छ भने अर्कोतिर कर्जाको माग नभएको कारण ब्याजदर घट्ने क्रम बढिरहेको छ । यस्ता विभिन्न परिस्थितिहरूले हुने उतारचढाव भइरहँदा वित्तीय संस्था कसरी आम्दानी बढाउने भन्ने सर्तमा जथाभावी लगानी गर्ने कामले समय समयमा कर्जामा समस्या आएको अनुभूत गर्न सकिन्छ । वित्तीय कारोबारमा विशेष गरी कर्जासँग धेरै विषय जोडिन जाने हुँदा अधिकांश नीति नियम यसकै सेरोफेरोमा रहने हुँदा नियामक निकायका निर्देशन समय समयमा फेरबदल गरी आइरहेको पाइन्छ । निक्षेपकर्ताको निक्षेपको संरक्षण तथा सुरक्षित होस् भन्नका लागि पनि कर्जाको संरक्षण तथा व्यवस्थापनमा ध्यान पु¥याउनुपर्ने अवस्था सिर्जना हुन आउँछ । बैङ्क तथा वित्तीय संस्थाहरूले छोटो समयको निक्षेप लिएर लामो समयको लगानी गरिरहेका हुन्छन् । एकातिर भविष्य अनिश्चित छ, कल्पना गर्न सकिँदैन र आफैँमा जोखिमयुक्त काम हो भने यो अनिश्चितता भित्र एउटालाई दिएको पैसा फिर्ता लिएर अर्कोले मागेका बखत भुक्तानी दिने सम्झौता गर्नु अझ बढी असहज काम हो ।

सबै नीति नियम, प्रक्रिया, विधि, सिप र क्षमताको प्रयोग गरेर काम गर्दा त जोखिम बहन गर्नुपर्ने क्षेत्र जहाँ कसैलाई कर्जा दिने भनेपछि जसरी पनि दिनुपर्ने, विधि प्रक्रिया मिले मिल्छ नमिले मिलाउने तरिकाबाट जब कर्जा दिइन्छ भने त्यस्ता कर्जा नियमित हुनै सक्दैनन् । कर्जा दिँदा व्यवसाय विश्लेषण गर्ने, ऋणीको पहिचान गर्ने, बजारको सम्भावना हेर्ने, व्यवसायको सक्सेसर हेर्ने, अहिलेको कारोबार हेर्ने, ऋण तिर्न सक्ने आधार पहिचान गर्ने जस्ता विविध पक्ष हेरी विधि प्रक्रिया पूरा गरेर कर्जा लगानी गर्ने र नियमित अनुगमन गर्ने काम गरिन्छ भने निष्क्रिय कर्जा बढ्यो भनेर रोइलो गर्नुपर्ने देखिँदैन । समान्यतया कर्जा प्रवाह गर्ने समयमा सही तरिका, सोच र सफा नियत राखेर लगानी गर्नसके कर्जा बिग्रने सम्भावना धेरै कम मात्रामा रहन्छ । नीति नियमको पालना, व्यवसायको विश्लेषण, प्रक्रियाको पूर्णता र नियमित अनुगमनले लगानी गर्ने वित्तीय संस्था र ऋणी दुवैको हित हुन जान्छ । कर्जाको व्यवस्थापन गर्न सके निष्क्रिय कर्जाको व्यवस्थापन नगन्य हुन्छ । निष्क्रिय कर्जाको रोग बढ्ने कारण निम्न छन् ः

१. बैङ्क तथा वित्तीय संस्थाहरूबिच भएको अस्वस्थ प्रतिस्पर्धाले एउटा संस्थामा रहेको ऋणी जहाँ ब्याज तथा किस्ता तिर्न सकिरहेको छैन त्यहाँ भएको कर्जा लिमिटमा थप गरी अर्को वित्तीय संस्थाले तान्ने प्रवृत्ति नौलो रहेन । जुन वित्तीय बजारका लागि पहिलो स्टेजको क्यान्सर हो । ढिलो चाँडो बैङ्क वित्तीय संस्थालाई समस्यामा पु¥याउँछ र ऋणी स्वयम् पनि समस्यामा पर्छ ।

२. ऋणीले जब आफ्नै संस्थामा ब्याज तथा किस्ता तिर्न सक्दैन, व्यवसाय पनि सबल देखिँदैन, अन्य आम्दानी पनि छैन भने पनि थप कर्जा दिएर आफ्नो ब्याज आफ्नै पैसाले असुल गर्ने प्रवृत्ति पनि वित्तीय संस्थाको संस्कार जस्तै हो । २०८० असार मसान्तमा असल वर्गमा रहेका कर्जालाई १० प्रतिशत ब्याज लिएर २०८० चैत्र मसान्तसम्म पुर्नतालिकीकरण तथा पुनर्संरचना गर्ने नेपाल राष्ट्र बैङ्कको प्रावधानले २०८१ असारमा ब्याज आउन सकेन भने के गर्ने ? अर्को कुरा यही प्रावधानलाई टेकेर बैङ्क वित्तीय संस्थाले २०८० असार होइन कि २०७८ देखि समस्या भएका कर्जा पुर्नतालिकीकरण तथा पुनर्संरचना गर्ने काम नहोला भन्न सकिँदैन । विभिन्न समयमा फालिरहने यस्ता स्किमले वित्तीय बजार सबल बन्ला त ?

३. संस्थाको लगानी बढाउन तथा सिडी रेसियो अप्टिमम् सीमामा राख्न विभिन्न किसिमका स्वार्थ जस्तै ः चिनजान, कसैको दबाब, स्वार्थकेन्द्रित भएर गरिने लगानीले निष्क्रिय कर्जा बढ्ने गर्छ । यसरी गरिएका लगानी बैङ्क वित्तीय संस्थाका लागि बोझ हुन् ।

४. नीति नियम र पद्धति पनि जानकारी छैन स्वार्थ पनि होइन तर माग्न आउने जतिलाई दिएर पठाउने प्रवृत्तिले पनि निष्क्रिय कर्जा बढ्ने गरेको देखिन्छ ।

५. सबै प्रक्रिया पूरा गरेर सिप र क्षमताको भरपुर उपयोग गर्दा गर्दै पनि कहिलेकाहीँ समय र परिस्थिति प्रतिकूल, नीति नियम परिवर्तन, प्राकृतिक विपत् भइदिँदा पनि कर्जा बिग्रने गर्छ यो स्वाभाविक मानिन्छ, जुन कसैको वशमा रहँदैन । यो अवस्थाले हुने निष्क्रिय कर्जा जसको व्यवस्थापन गर्न धेरै रोइलो गर्नै पर्दैन । निश्चित समयपछि एउटा लयमा आउँछ तथा असुली प्रक्रियाबाट असुल गर्न सकिन्छ ।

बैङ्क तथा वित्तीय संस्थाहरू नियामक निकायको निर्देशन अक्षरशः पालना गर्ने, ऋणीको पहिचान गर्ने, व्यवसायको विश्लेषण गर्न सक्ने क्षमताको विकास कर्मचारीमा गराउने र कुनै पनि स्वार्थभन्दा बाहिर रहेर कर्जा लगानी गर्न सक्ने हो भने निष्क्रिय कर्जाको अवस्था निश्चित प्रतिशतभन्दा माथि जानै सक्दैन । कर्जाको गुणस्तरमा सुधार गर्न नियामक निकाय एक्लैले केही गर्न सक्ने देखिँदैन । कुनै एउटा वित्तीय संस्थाको सीमित तथा नगन्य फाइल निरीक्षण गरेर त्यसमा पनि कैफियत नभएको कुनै पनि फाइल हुँदैन भन्ने कल्पना गरौँ त्यो संस्थाको व्रmेडिट क्वालिटी कस्तो होला

त ? हरेक वर्ष एउटै कैफियत आइरहने त्यो कस्तो सुधार होला ? पालन गरे पनि हुने नगरे पनि हुने त्यो कस्तो नियम होला ? कसैलाई कर्जा दिन मन लाग्दैमा सबैले उसले भनेको मानेर काम गर्नुपर्ने कस्तो आज्ञाकारिता ? यस्ता विविध प्रश्नको जवाफ बैङ्क तथा वित्तीय संस्थाले आफ्नो आन्तरिक नियन्त्रण प्रणाली सबल बनाएर भित्रैदेखि संस्थालाई दीर्घकालसम्म लान सबल बनाउनु पर्छ भन्ने सोचको विकास गरी काम अगाडि नबढाएसम्म निष्क्रिय कर्जाको व्यवस्थापनको रोइलो रहिरहने छ ।

नियामक निकायले कर्जाको व्यवस्था बढाए झैँ गर्ने वित्तीय संस्थाले सोहीबमोजिम राखे जस्तो गर्ने तर विधि प्रक्रियामा सुधार गर्नेतिर ध्यान नपु¥याउने हो भने सुधारमा समस्या रहिरहन सक्छ ।

बैङ्क तथा वित्तीय संस्थाहरूले लगानी गरेको कर्जाको व्यक्तिगत जमानत छैन, वित्तीय विवरण मिलेन, मौज्दात जस्टिफाइ भएन, एड्भान्स टु डाइरेक्टर भयो, नेटवर्थ जस्टिफाइ भएन, रिपेमेन्ट क्यापासिटी भएन, समयमा ब्याज तथा किस्ता भुक्तानी भएको छैन, वर्किङ क्यापिटल जस्टिफाइ भएन, तिम्रो यो यो कर्जा यो वर्गमा पर्छ भन्ने जानकारी बाह्य लेखा परीक्षण तथा नेपाल राष्ट्र बैङ्कको निरीक्षण आएर भनिदिनु पर्ने र प्रोभिजन थप गरी असारको पहिलो हप्ता नाफा यति भयो भनेर सञ्चार माध्यममा बजार तताउने समाचार चिसो पार्नुपर्ने अवस्था जबसम्म रहन्छ तबसम्म न त कर्जाको उचित व्यवस्थापन हुन्छ न त निष्क्रिय कर्जाको व्यवस्थापन नै हुन सक्छ ।

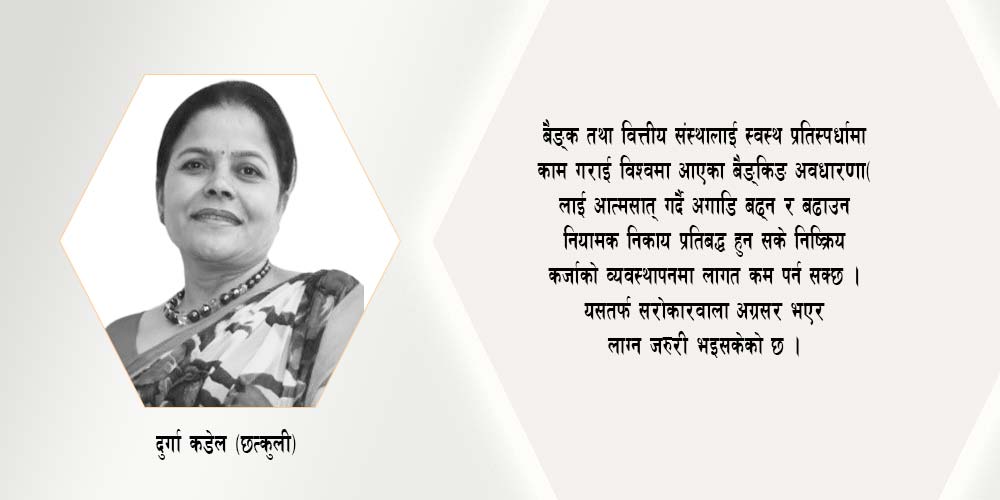

कर्जाको गुणस्तरको अपेक्षा गर्ने हो भने बैङ्क तथा वित्तीय संस्थालाई स्वस्थ प्रतिस्पर्धामा काम गराई विश्वमा आएका बैङ्किङ अवधारणालाई आत्मसात् गर्दै अगाडि बढ्न र बढाउन नियामक निकाय प्रतिबद्ध हुन सके निष्क्रिय कर्जाको व्यवस्थापनमा लागत कम पर्न सक्छ । यसतर्फ सरोकारवाला अग्रसर भएर लाग्न जरुरी भइसकेको छ । बैङ्क तथा वित्तीय संस्थाहरू निष्क्रिय कर्जाको रोग लाग्न नदिन समयमा गुणस्तरयुक्त कर्जा लगानी गरी वित्तीय स्वास्थ्य सबल बनाउने बाटोमा लाग्नु पर्छ ।