आर्थिक वर्ष २०८१/८२ को मौद्रिक नीतिमा वस्तुस्थितिको विश्लेषणका आधारमा सहज मूल्य र बाह्य क्षेत्र स्थितिलाई ध्यान दिई अर्थतन्त्रलाई गतिशील बनाउन सजगतापूर्ण लचिलो मौद्रिक नीतिको कार्यदिशा रहने उल्लेख्य गरिएको छ । उत्पादनशील क्षेत्रतर्फ कर्जा प्रवाह र कर्जाको गुणस्तर सुधारमा जोड दिँदै वित्तीय स्थायित्व कायम हुने गरी नियामकीय व्यवस्थाहरू तर्जुमा गरिएको र समष्टिगत आर्थिक स्थायित्वमा प्रतिकूल असर नपर्ने गरी कर्जा प्रवाहलाई सहज बनाउन मौद्रिक नीति र नियामकीय नीतिहरूबिच तादात्म्यता कायम गरिएको छ ।

मुद्रास्फीतिलाई ५.० प्रतिशतको हाराहारीमा राख्ने गरी मौद्रिक विस्तारबाट मूल्यमा चाप पर्न नदिने गरी मौद्रिक व्यवस्थापन गरिने छ । कम्तीमा सात महिनाको वस्तु तथा सेवा आयात धान्न पुग्ने गरी विदेशी विनिमय सञ्चिति कायम गर्ने यसको लक्ष्य छ । आव २०८१/८२ को नेपाल सरकारको बजेटमा अनुमान गरिए बमोजिम ६.० प्रतिशतको आर्थिक वृद्धि हासिल गर्न सहयोग पुग्ने गरी तरलता व्यवस्थापन र कर्जा प्रवाहलाई उत्पादनशील क्षेत्रतर्फ उन्मुख गरिने छ । आव २०८१/८२ का लागि विस्तृत मुद्राप्रदायको वृद्धिदर १२.० प्रतिशत र निजी क्षेत्रतर्फ जाने कर्जा वृद्धि दर १२.५ प्रतिशतसम्म रहने प्रक्षेपण गरिएको छ ।

ब्याजदर कोरिडोरको माथिल्लो सीमाको बैङ्कदरलाई सात प्रतिशतबाट ६.५ प्रतिशत र नीतिगत दर ५.५ प्रतिशतबाट ५.० प्रतिशत कायम गरिएको छ । ब्याजदर कोरिडरको तल्लो सीमाका रूपमा रहेको ३.० प्रतिशतको निक्षेप सङ्कलन दरलाई यथावत् राखिएको छ । बैङ्कदरमा स्थायी तरलता सुविधा प्रदान हुने व्यवस्थालाई निरन्तरता दिँदै स्थायी तरलता उपलब्ध हुने सर्तलाई लचिलो बनाइने छ । बैङ्क तथा वित्तीय संस्थाले कायम गर्नुपर्ने अनिवार्य नगद अनुपात र वैधानिक तरलता अनुपातसम्बन्धी विद्यमान व्यवस्थालाई निरन्तरता दिइएको छ ।

मौद्रिक नीतिमा बैङ्क तथा वित्तीय संस्थाका लागि जारी गरिएको पुँजी पर्याप्तता फ्रेमवर्कलाई अन्तर्राष्ट्रिय व्यवस्थामा गरिएको पुनरवलोकनको आधारमा परिमार्जन गर्ने, मौद्रिक प्रसार संयन्त्रलाई प्रभावकारी बनाउन एवं कर्जाको ब्याजदरमा प्रतिस्पर्धा कायम गर्न विद्यमान आधार दरसम्बन्धी व्यवस्था सम्बन्धमा अध्ययन गरिने उल्लेख छ ।

यस्तै निर्माण व्यवसायमा आएको शिथिलतालाई दृष्टिगत गरी सो क्षेत्रको पुनस्र्थापनाका लागि निर्माण व्यवसायलाई प्रवाह भएको कर्जाको सावाँब्याज तिर्ने अवधि २०८१ मङ्सिर मसान्तसम्म थप गर्ने, निर्माण व्यवसायलाई कर्जा सूचनासम्बन्धी अर्को व्यवस्था नभएसम्मका लागि चेक अनादर भएको आधारमा मात्र कालो सूचीमा समावेश नगर्ने, निर्माण व्यवसायका लागि लिइने बैङ्किङ सुविधा तथा कर्जामध्ये वासलात बाहिरको सुविधा उपयोग गर्दा क्रेडिट रेटिङ गर्नुपर्ने व्यवस्थाको सीमा सम्बन्धमा छुट्टै व्यवस्था गर्ने, निर्माण व्यवसायीको जमानत दाबी भई सिर्जना भएको कर्जामा आव २०८१/८२ का लागि ऋण सिर्जना भएको मितिबाट अन्य कर्जा सरह कर्जा वर्गीकरण र कर्जा नोक्सानी व्यवस्था कायम गर्ने, जोइन्ट भेन्चर (जेभी) मा संलग्न कुनै पनि जेभी पार्टनर कालो सूचीमा परेका कारण अन्य जेभी पार्टनरको बैङ्किङ काम कारबाहीमा असर नपर्ने व्यवस्था मिलाइने, नेपाल सरकारबाट निर्माण कार्यको म्याद नवीकरण भएमा बैङ्क तथा वित्तीय संस्थाबाट प्रदान भएको जमानतसमेत नवीकरण हुन सक्ने व्यवस्था मिलाइने, परिस्थितिजन्य कारणले उद्योग व्यवसाय बन्द रहे पनि कर्जाको सावाँब्याज भुक्तानी नियमित गर्ने उद्योग व्यवसायलाई कर्जा वर्गीकरण र जोखिम व्यवस्थाका लागि आवश्यक सहजीकरण गरिने यस नीतिमा उल्लेख गरिएको छ ।

यस्तै बैङ्क तथा वित्तीय संस्थाको पुँजीकोषमा परेको दबाबलाई दृष्टिगत गर्दै तथा मौद्रिक नीति र समष्टिगत नियामकीय व्यवस्थाबिच थप सामञ्जस्य ल्याउने अभिप्रायले आव २०८१/८२ का लागि देहाय बमोजिमको व्यवस्था गरिने भएको छ । पुँजीकोषका उपकरण तथा नयाँ उपकरण प्रयोगलाई प्रोत्साहन गर्ने, असल कर्जामा गर्नुपर्ने विद्यमान १.२० प्रतिशत कर्जा नोक्सानी व्यवस्थालाई घटाएर १.१० प्रतिशत कायम गर्ने, कर्जा खरिदबिक्रीका लागि गरिने जोखिम भारसम्बन्धी व्यवस्थामा आवश्यक पुनरवलोकन गर्ने, विद्यमान रेगुलटरी पोर्टफोलियोको सीमालाई दुई

करोड रुपियाँबाट बढाएर अधिकतम दुई करोड ५० लाख रुपियाँ कायम गर्ने उल्लेख छ । बैङ्क तथा वित्तीय संस्थाले पुँजी पर्याप्ततासम्बन्धी नियम सन् २०७२ को व्यवस्थाको अधीनमा रही कुल पुँजीकोष प्राथमिक पुँजीकोषको दोब्बरभन्दा बढी नहुने गरी सञ्चितिमा रहेका उपयुक्त रिजर्भ रकमलाई टायर दुईको पुँजीको रूपमा गणना गर्न सकिने व्यवस्था गर्ने उल्लेख गरिएको छ ।

आर्थिक शिथिलतालाई न्यून गर्न लघु, घरेलु, साना एवं मझौला उद्यमका लागि तोकिएको चालु पुँजीको एक करोड रुपियाँको सीमालाई पुनरवलोकन गरिने छ । दुई करोड रुपियाँसम्मको लघु, घरेलु, साना तथा मझौला उद्यम, कृषि र स्वदेशी कच्चा पदार्थमा आधारित उद्योगलाई प्रवाह हुने कर्जामा आधार दरमा दुई प्रतिशत विन्दुभन्दा बढी प्रिमियम थपेर ब्याजदर निर्धारण गर्न नपाउने व्यवस्थामा कृषिका लागि सहयोगी उद्योग, कृषि औजार उत्पादन, सूचना प्रविधि, पर्यटनलगायत आन्तरिक उत्पादनसँग सम्बन्धित क्षेत्रहरू थप गर्ने गरी पुनरवलोकन गरिने छ । यस मौद्रिक नीतिको कार्यान्वयनबाट मूल्य तथा बाह्य क्षेत्र स्थिरता र वित्तीय स्थायित्व कायम भई समष्टिगत आर्थिक स्थायित्व प्रवर्धन हुने, वित्तीय मध्यस्थता प्रभावकारी हुने, वित्तीय समावेशीकरण बढ्ने, भुक्तानी प्रणाली थप आधुनिक, सुरक्षित र भरपर्दो हुने तथा नेपाल सरकारले लिएको आर्थिक लक्ष्य हासिल गर्न सहयोग पुग्ने अपेक्षा गरिएको छ ।

यस नीतिले निर्माण व्यवसायीलाई कर्जाको पुनर्तालिकीकरण गर्ने, चेक अनादर भएको आधारमा कालो सूचीमा समावेश नगर्ने आदि उल्लेख गरेर राहत प्रदान गरेको सम्बन्धित क्षेत्रबाट टिप्पणी गरिएको छ । विगतदेखि निर्माण व्यवसायीले सरकारबाट झन्डै ६० अर्ब रुपियाँ भुक्तानी हुन नसकेको कारण पनि निर्माण व्यवसायीले समस्या भोगिरहेको स्थिति छ । सरकारले तत्काल उनीहरूलाई भुक्तानी गर्ने हो भने अर्थतन्त्रमा थप गतिशीलता आउने थियो । बैङ्कहरूमा अधिक तरलता रहेको स्थितिमा सरकारले आन्तरिक ऋण परिचालन गरेर पनि भुक्तानी गर्न बाँकी रकम सरकारले भुक्तानी गर्दा निर्माण व्यवसायीलगायतका व्यवसायीले बैङ्कलाई भुक्तानी गर्नपर्ने सावाँब्याज भुक्तानी गर्दा बैङ्कले लगानीयोग्य तरलता प्राप्त गर्ने थिए र बैङ्कमा पनि निष्व्रिmय कर्जाको अनुपात घट्दै जाँदा वित्तीय स्वस्थता कायम हुने थियो ।

यस्तै मौद्रिक नीतिमा बैङ्कले असल कर्जाका लागि प्रोभिजन गर्नुपर्ने रकमको प्रतिशत १.५ प्रतिशतमा सिमित गरिएको छ । यसले गर्दा बैङ्कको मुनाफा बढ्ने देखिएको छ तर कर्जाको गुणस्तरीयता कायम गर्नुपर्ने बारेमा मौद्रिक नीतिमा केही भनिएको छैन । बैङ्कका ऋण लगानी बढाउन, पुँजीकोष व्यवस्थापन, जोखिमभारलगायतका अधिकांश माग सम्बोधन भएको छ र यसबाट बैङ्कको ऋण लगानी बढ्ने, अर्थतन्त्र चलायमान हुने, बैङ्कको नाफा बढ्ने देखिएको छ ।

मौद्रिक नीतिमा संस्थागत लगानीकर्तालाई सेयर कर्जाको २० करोडको क्याप खारेज गरिएको छ । यसबाट बैङ्कको सेयर कर्जा बढ्ने र सेयर बजारमा ठुलो रकम परिचालित हुने अनुमान गरिएको छ । लघुवित्त संस्थाहरूबारे सम्बोधन गरेर लघुवित्त संस्था र ऋणीलाई सहजता हुने अनुमान गरिएको छ तर मुलुकमा सहकारी र लघुवित्त संस्थाको भयावह समस्याका कारण लघु तथा मझौला उद्यमीका लागि नयाँ ढङ्गबाट प्रोत्साहनमूलक लगानी नीति आउनु पर्दथ्यो, यसबारे स्पष्ट उल्लेख छैन ।

बैङ्क दर र नीतिगत दर घटेका कारण ब्याजदर अझै सस्तो हुने कर्जा प्रवाहलाई उत्पादनशील क्षेत्रतर्फ उन्मुख गरिने उल्लेख छ । चालु आवका लागि विस्तृत मुद्राप्रदायको वृद्धिदर १२ र निजी क्षेत्रतर्फ जाने कर्जा वृद्धि दर १२.५ प्रतिशतसम्म रहने प्रक्षेपण गरिएको छ ।

देशभित्र उत्पादन र रोजगारी बढाउन ४.५ खर्बको राष्ट्रिय उत्पादन तथा रोजगारी कोष खडा गरेर गरिब र बेरोजगार जनतालाई सिप विकास तालिम प्रदान गरेर सुलभ दरमा कर्जा प्रवाह गर्ने नीति अवलम्बन गर्न जरुरी छ तर वैदेशिक रोजगारीमा जानेका लागि बैङ्कबाट बिनाधितो ऋण उपलब्ध गराउने

नीति अवलम्बन गरिएको छ । मुलुकको आर्थिक विकास गर्ने, उत्पादन वृद्वि गर्ने र देशभित्रै रोजगारीका अवसरको सुनिश्चित गर्न नीतिले मार्गनिर्देश गर्नुपथ्र्यो ।

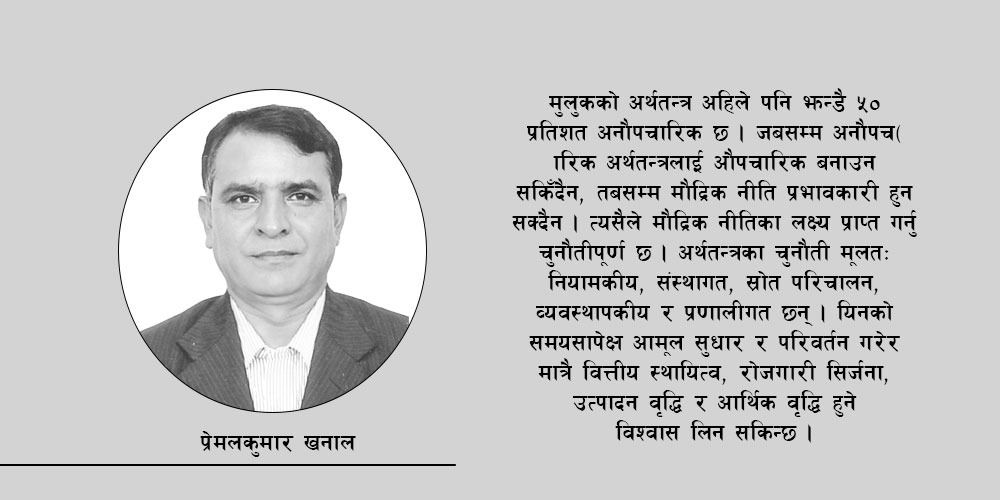

मुलुकको अर्थतन्त्र अहिले पनि झन्डै ५० प्रतिशत अनौपचारिक छ । जबसम्म अनौपचारिक अर्थतन्त्रलाई औपचारिक बनाउन सकिँदैन, तबसम्म मौद्रिक नीति प्रभावकारी हुन सक्दैन । त्यसैले मौद्रिक नीतिका लक्ष्य प्राप्त गर्नु चुनौतीपूर्ण छ । अर्थतन्त्रका चुनौती मूलतः नियामकीय, संस्थागत, स्रोत परिचालन, व्यवस्थापकीय र प्रणालीगत छन् । यिनको समयसापेक्ष आमूल सुधार र परिवर्तन गरेर मात्रै वित्तीय स्थायित्व, रोजगारी सिर्जना, उत्पादन वृद्धि र आर्थिक वृद्धि हुने विश्वास लिन सकिन्छ ।

-original-thumb.jpg)