सार्वजनिक नीति वैज्ञानिक, वस्तुनिष्ठ र यथार्थपरक हुनु पर्छ । नीतिहरू सरकारले सरप्राइज दिने (अचम्मित पार्ने) खालका होइन, जनताले अनुमान गर्न सक्ने खालका हुनु पर्छ । यस्तो नीति नहुँदासम्म मुलुक विकास र स्थायित्वबाट टाढै बस्नुपर्ने हुन्छ ।

सन् १९८६ देखि १९९२ सम्म विश्व बैङ्कको सहयोगमा संरचनात्मक समायोजन कार्यक्रम (स्ट्रक्चरल एडजस्टमेन्ट प्रोग्राम) सञ्चालन गरियो । सरकारी ऋणको मात्रा अत्यधिक बढेको, नेपाल बैङ्क लिमिटेड र राष्ट्रिय वाणिज्य बैङ्कबाट प्रवाह हुने कर्जामा जोखिम व्यवस्थापन सही ढङ्गले नभएको, नेपाल राष्ट्र बैङ्कको सुपरिवेक्षकीय क्षमता कमजोर रहेको, निजी क्षेत्रको उत्पत्ति, विकास र विस्तार हुन नसकेको आदि समस्या हटाउन यो कार्यक्रम लागु गरिएको थियो ।

सरकारले राजस्व असुलीको क्षमता अनुसार मात्र ऋण लिन सक्ने गरी अनुशासन कायम गरियो । दुई वटा वाणिज्य बैङ्कमा पोर्टफोलियो व्यवस्थापनका लागि मापदण्ड लागु गरियो । केन्द्रीय बैङ्कले वाणिज्य बैङ्कहरूको सुपरिवेक्षण गर्ने सिद्धान्त अद्यावधिक गरियो । सरकारको वित्तीय अवस्थाको विश्लेषण र सल्लाह दिने प्रणालीलाई यथार्थपरक बनाइयो । नेपाल अरब बैङ्क लिमिटेड र नेपाल इन्डोस्वेज बैङ्क लिमिटेड स्थापना भए । यसबाट बैङ्किङ क्षेत्रमा अन्तर्राष्ट्रिय स्तरको प्राविधिक ज्ञान ट्रान्सफर हुने अवसर मिल्यो ।

विश्व बैङ्क र बेलायती वैदेशिक सहयोग नियोग (डिएफआइडी) को सहयोगमा सन् २००० देखि २०१० सम्म वित्तीय क्षेत्र सुधार कार्यक्रम सञ्चालन भयो । यस अन्तर्गत नेपाल बैङ्क लिमिटेड र राष्ट्रिय वाणिज्य बैङ्कमा खुला प्रतिस्पर्धाबाट विदेशी प्रमुख प्रशासकीय अधिकृत नियुक्त गरियो । नेगेटिभ नेटवर्थ (ऋणात्मक खुद सम्पत्ति) मा रहेका यी बैङ्कलाई पुनर्जीवन दिइयो । अनावश्यक कर्मचारी कटौतीलगायत सञ्चालन खर्च कटौतीका अनेक सुधार गरिए ।

नेपाल राष्ट्र बैङ्कलाई स्वायत्त मौद्रिक व्यवस्थापक र वित्तीय क्षेत्रको नियामकका रूपमा स्थापित गर्ने गरी कानुनी व्यवस्था गरियो । राष्ट्र बैङ्कभित्र सूचना प्रविधिको प्रयोग, कर्मचारी र विभागको क्षमता विकास गरियो । वित्तीय क्षेत्रको जोखिम व्यवस्थापन र स्थायित्व कायम गर्न नियमन तथा सुपरिवेक्षणका लागि प्रुडेन्सियल नम्र्स (विवेकपूर्ण मानक) तयार गरेर लागु गरियो ।

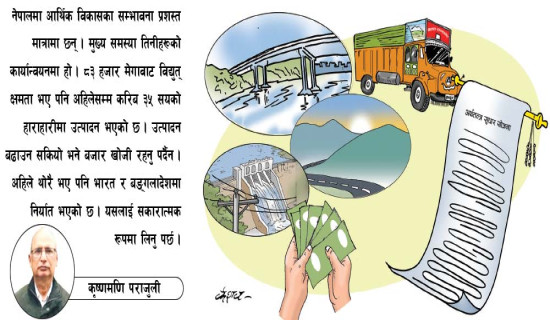

सन् १९८६ अर्थात् २०४१ सालमा आर्थिक उदारीकरणको बीजारोपण भएको हो । २०४७ सालमा बहुदलीय संसदीय व्यवस्था आयो । २०४९ सालदेखि विभिन्न नीतिगत सुधार भएको पाइन्छ । जलविद्युत्, हवाई उडान, शिक्षण संस्था, स्वास्थ्य संस्था, बैङ्क तथा वित्तीय संस्था, होटल तथा पर्यटन उद्योग आदिमा निजी क्षेत्रको लगानी प्रोत्साहन गर्नेनीति लिइयो । कानुन परिमार्जन नभएका क्षेत्रमा पनि मनोवैज्ञानिक प्रभाव र माहोल अनुसार निजी लगानी वृद्धि भयो । निजी क्षेत्रको विकासले सरकारको राजस्वको आधार विस्तार भयो । सरकारले सामाजिक सुरक्षा, सार्वजनिक निर्माण र सामाजिक विकासमा लगानी गर्न स्रोत प्राप्त भयो । वैदेशिक रोजगारी खुला गरिएकाले विप्रेषण आप्रवाह भई वैदेशिक मुद्रा सञ्चिति पर्याप्त हुन पुग्यो ।

आर्थिक उदारीकरणको विपक्षमा नेपालमा राजनीतिक शक्ति विद्यमान रहेको थियो । जसको कारण ५० को दशकमा फस्टाउन सुरु गरेको उदारीकरणको गति तीव्र हुन सकेन । सरकार परिवर्तनसँगै उदारीकरणलाई प्रवर्धन गर्ने र खुम्चाउने दुवैथरी नीति लागु हुन थाले ।

खुला र बन्द आर्थिक नीतिको मिश्रित रूप भन्न थालियो । राजनीतिक शक्ति सन्तुलनको मारमा अर्थतन्त्र प¥यो । निजी क्षेत्र कहिले सशङ्कित, कहिले निरुत्साहित, कहिले उत्साहित, कहिले संयमित र कहिले हौसिएर अघि बढ्ने अवस्था देखिँदै आएको छ ।

नेपाल राष्ट्र बैङ्क ऐन, २०५८ अनुसार राष्ट्र बैङ्क स्वायत्त बनेको छ । यसले सरकारले बजेट भाषण गरेपश्चात् मौद्रिक नीति जारी गर्दै आएको छ । मौद्रिक नीति भनेको मूलतः तरलता व्यवस्थापन हो । बैङ्क दर, अनिवार्य नगद मौज्दात (सिआरआर) र खुला बजार सञ्चालन यसका औजार हुन् । केन्द्रीय बैङ्कको भूमिका त्योभन्दा बढी छ । केन्द्रीय बैङ्कले बैङ्क तथा वित्तीय संस्थाको नियमन, वित्तीय स्थायित्व, भुक्तानी प्रणाली व्यवस्थापन, बैङ्क ग्राहकको हित संरक्षण, वित्तीय साक्षरता अभिवृद्धि नीति, आर्थिक र वित्तीय तथ्याङ्क सङ्कलन र विश्लेषणलगायत धेरै नीति मौद्रिक नीतिभित्र समावेश गर्छ ।

नेपाल राष्ट्र बैङ्कले सिआरआर, बैङ्क दर र पोलिसी दर एकै वर्षमा एक प्रतिशत बिन्दुसम्मले हेरफेर गरेको पाइन्छ । विकसित देशसँग तुलना गर्दा बढीमा ०.२५ प्रतिशत बिन्दुले तलमाथि गरेको देखिन्छ । नेपालको अर्थतन्त्रको आकार सानो भएको, अनौपचारिक अर्थतन्त्रको आकार ठुलो भएको र वित्तीय प्रणालीको निर्भरता कम भएकाले मौद्रिक उपकरणका दरमा उच्च उतारचढाव हुँदा पनि जनजीवनमा ठुलो प्रतिकूल प्रभाव पर्दैन ।

बैङ्क तथा वित्तीय संस्थाको नियमनको सम्बन्धमा नीति अस्थिर छ । २०५८ सालमा नेपाल राष्ट्र बैङ्क ऐन आउनुअघि तोकिएको चुक्ता पुँजी पु¥याएर जसले पनि बैङ्क तथा वित्तीय संस्था खोल्न पाइन्थ्यो । त्यसपछि चुक्ता पुँजी एक अर्ब रुपियाँ तोक्नुका साथै प्रवर्धकको क्षमता पनि मूल्याङ्कन गर्न थालियो । २०६३ सालमा चुक्ता पुँजी दुई अर्ब रुपियाँ पु¥याउन निर्देशन दिइयो । २०७२ सालमा चुक्ता पुँजी आठ अर्ब रुपियाँ पु¥याउन निर्देशन दिइयो ।

बैङ्क खोल्न र सञ्चालन गर्न उच्च पुँजी आधार, क्षमता र अनुशासनलाई कडाइ गरियो । त्यसपछि नयाँ लाइसेन्स बन्द गरियो । बैङ्कलाई पुँजी हकप्रद सेयर जारी गर्नसमेत कडाइ गरियो । ऐच्छिक भनिए पनि बैङ्कलाई एक आपसमा मर्ज हुन बाध्य पारियो । अधिकांश बैङ्कको चुक्ता पुँजी २० अर्बदेखि ४० अर्ब रुपियाँको बिचमा रहेको छ । तैपनि पुँजीकोष अनुपात र अन्य नियमका कारण उनीहरूले तरलतालाई कर्जाका रूपमा प्रवाह गर्न पाएका छैनन् । बैङ्कहरूले मुनाफाबाट सेयरधनीलाई लाभांश बाँड्ने कुरा पनि साधारण सभाबाट निर्णय गर्न पाउँदैनन् । बैङ्क तथा वित्तीय संस्थाको मुनाफा कर तिर्ने प्रयोजनका लागि गणना गर्ने तर लगानीकर्ताले लाभांश पाउने प्रयोजनका लागि गणना नहुने व्यवस्था गरिएको छ ।

अन्तर्राष्ट्रिय मुद्रा कोष (आइएमएफ) ले नेपाल राष्ट्र बैङ्कको अब्जरभेसन (अवलोकन) गरिरहेको हुन्छ । बासेल ३ का मापदण्ड लागु गर्न उसले प्रेरित र दबाब दिने गर्छ । बासेल नियमले बैङ्किङ क्षेत्रको जोखिम व्यवस्थापनमा ध्यान दिन्छ । बैङ्कले क्षमताभन्दा बढी जोखिम लिन सक्छन् भन्ने मान्यताका आधारमा कर्जा प्रवाह र मुनाफा वितरणमा कडाइ गर्ने नियम नेपाल राष्ट्र बैङ्कले लागु गरेको छ ।

यता आइएमएफले नेपालका बैङ्कहरूले देखाएको वित्तीय विवरण यथार्थ नभएको हुन सक्ने आशङ्का व्यक्त गरेको भनेर सार्वजनिक हुने गरेको छ । खराब कर्जाको अनुपात धेरै रहेको तर नेपाल राष्ट्र बैङ्कले वाणिज्य बैङ्कहरूलाई सही ढङ्गले नियमन, सुपरिवेक्षण गरी यथार्थपरक रिपोर्टिङ गराउन नसकेको आइएमएफको बुझाइ रहेको भनी सार्वजनिक हुने गर्छ ।

बैङ्कहरूले निक्षेपको बढीमा ९० प्रतिशतसम्म कर्जा प्रवाह गर्न पाउने व्यवस्था छ तर ८० प्रतिशत मात्र भएका बैङ्कले पनि थप कर्जा प्रवाह गर्न सकेनन् । जोखिम भारित सम्पत्तिको तुलनामा पुँजीकोष न्यूनतम ११ प्रतिशत हुनु पर्छ । यसको सामान्य अर्थ १०० रुपियाँ कर्जा दिन ८९ प्रतिशत मात्र निक्षेप प्रयोग गर्न पाइन्छ । धेरै कर्जाको जोखिम भार १०० प्रतिशतभन्दा बढी गरेको बैङ्कको कर्जा क्षमता घट्छ ।

राष्ट्र बैङ्कले लागु गर्दै आएका नीतिको विश्लेषण गर्दा नेपालको बैङ्किङ प्रणालीमा सम्भावित जोखिम उच्च छ । यसलाई बचाउन सूक्ष्म सुपरिवेक्षण गरिरहेको छ भन्ने देखिन्छ । धेरै कडा भयो भन्दा वित्तीय स्थायित्व र जोखिम व्यवस्थापनका लागि न्यूनतम आधारभूत मापदण्ड लागु गरिएकाले अलिकति खुकुलो गर्न साथ प्रणाली ध्वस्त हुन्छ जस्तो गरी जवाफ आउँछ ।

अहिले सेयर र घरजग्गाको मूल्य बढाएर अर्थतन्त्र चलायमान गराउने भनी खुकुलो नीति लिइयो । यसलाई ‘सजगतापूर्ण लचिलो नीति’ भनिएको छ । यसअघि लिइएको कडा नीतिसँग तुलना गर्दा सङ्गतिपूर्ण देखिँदैन ।

मौद्रिक नीति अर्थतन्त्रलाई वाञ्छित गतिमा हिँडाउन आवश्यकता अनुसार विस्तारकारी र सङ्कुचनकारी हुनु पर्छ । अर्थतन्त्रको विद्यमान अवस्था विश्लेषण गरेर यस्तो नीति आउँछ भन्ने सबैले पूर्वानुमान गर्न सकिने हुनु पर्छ । राष्ट्र बैङ्कले अवलम्बन गर्दै आएको नीति साँच्चै नेपालको वस्तुस्थिति अनुसार आवश्यकताभन्दा बढी कडा हो भने इमानदारपूर्वक सधैँका लागि सच्याउनु पर्छ ।

-original-thumb.jpg)